くまきち君

くまきち君簿記を学んだけど財務諸表をどう見ればいいか分からない…。

簿記は「財務諸表の作成」に関する学問だから、今度は「財務諸表を使う力」を身に付ける必要があるよ。

私も簿記1級を取得した時は、財務諸表に書いてある”勘定科目の意味”は理解できましたが”その数値が表す意味”が分かりませんでした。

「簿記1級を取得したのに、財務諸表についてきちんと理解をしていないのは恥ずかしい…」という思いから、数々の書籍を見て勉強し、実践してきました。

今回の記事では、簿記を学んだけど「財務諸表の読み方が分からない」というあなたに向けて、

- 財務諸表分析に欠かせない5つの視点

- 財務指標の比較方法

- 財務諸表の入手方法

- 財務分析をする上での注意点

についてお話ししていこうと思います。

なぜ簿記を学んだのに財務諸表が読めない?

簿記検定では「財務諸表の作成方法」について学習します。

- 営業利益率は一般的にはどのくらいの数値なのか

- 売上総利益に対する販管費や人件費はどのくらいが適性か

- ROAの分解

などは習いません。

簿記検定で学んできた知識は「財務会計」といい、債権者保護、決算内容を第三者に報告するための会計なのです。

ここには「経営者のため」という視点は全く含まれていません。

簿記検定では「財務諸表を開示する側」の視点に立って勉強するのに対し、財務諸表分析では「財務諸表を使う側」の視点になります。

つまり、財務諸表を読むためには、財務諸表を読むための勉強でしか身に付かないのです。

ただ、財務分析をする上で簿記の知識は必須だから、簿記の知識0って方は日商簿記3級から勉強してみて。

財務諸表分析とは?

財務諸表分析とは一言で言ってしまうと、「会社にとっての人間ドック」のようなものです。

健康上のリスクを早期発見し、治療を行うことで病気を防ぐように、経営上の課題を正しく認識して早期に対策をとることで、効率の良い会社経営を行うのです。

会計には、会計法規に基づいて会社の成績や財産の状態を示す財務会計と、それを企業経営に生かすための方法である管理会計があります。

財務諸表分析は、後者の管理会計にスポットを当てており、財務諸表の基本を学んだ人がその知識を生かして経営分析をする際に役立ちます。

簿記3級~1級で学んだことは、管理会計のためにあると言っても過言ではありません。

財務諸表を作成する目的

まず、財務諸表を作成する目的からおさらいしていこうと思います。

財務諸表を作成する目的は、誰が見るかによって異なります。

財務諸表を確認する人は主に株主・債権者・政府機関・従業員や取引先に分類され、それぞれの目的は以下のとおりです。

| 対象者 | 目的 |

|---|---|

| 株主 | 出資した資金が、適切に管理・運用がされているか確認するため、「収益力」の情報を確認する |

| 債権者 | 融資した資金や債権を回収できるか判断するため、企業の「支払い能力」を確認する |

| 政府機関 | 税金の徴収・補助金の交付・行政指導のため「 財務内容」の確認をする |

| 従業員 | 自身が勤める企業の給与水準・労働条件の関係において「収益性」「生産性」を確認する |

| 取引先 | 売上代金の「回収可能性」が問題ないか、今後も取引を継続して問題ないか確認する |

株主が企業の財務状況を把握するため

株主は、企業の業績や経営状況を把握するため、企業に投資を行うための判断材料として財務諸表を確認します。

企業は年に1度の決算にて、財務諸表を開示する義務があり、株主は、財務諸表の内容をもとに、企業に対しての経営に対して意見することができます。

財務諸表を見れば、企業の財政状態や経営成績を確認できるため、これをもとに投資家は、成長が期待できると判断した企業に投資をしていくのです。

債権者が企業の支払い能力を確認するため

企業の債権者となっている場合、財務諸表を確認して企業から債権を回収できるかどうかの確認を行います。

債権者がとくに重視してチェックするのは、現在の手元の資金状況がわかる貸借対照表です。

貸借対照表の内容から、もし企業のキャッシュが少なければ早めに回収を行わなければなりません。

政府機関が財務内容を把握するため

財務諸表は、行政機関による税金の徴収・補助金の交付・行政指導などのために確認されます。

例えば、企業は毎年の決算時に税務署に対して確定申告を行いますが、申告書の内容が正しいかどうか、税務署は財務諸表を確認し、適切な会計が行われているかや、課税所得の計算をします。

しっかりと財務諸表を作成したうえで、決算申告書に適切な納税額を記載できていれば何も問題はありませんが、利益隠蔽や粉飾などの不正があった場合、税務調査が入ったりします。

従業員による経営状況の確認のため

財務諸表は、従業員が経営状況を把握するために確認するケースがあります。

従業員が財務諸表を確認する目的は、会社の業績を把握し今後より高い収入が期待できるかどうか判断するためです。

誤って倒産寸前の企業に入社してしまい、リストラに合ったという人も少なくありません。

私の知り合いにも「勤めていた企業が倒産して夜逃げされた」という方がいます。

財務諸表を読み解くことができれば、このように倒産寸前の会社に誤って入ってしまうことはなくなるでしょう。

取引先による売上代金の回収可能性の確認のため

取引先は、今後も継続して取引を行っていくうえで問題がないかどうか、財務諸表を通して確認します。

倒産寸前の企業と取引していた場合、取引先へ担保を実行したり債権回収のために何らかの対策を行わなくてはなりません。

財務諸表は倒産寸前の企業を見極めるためにも重要な役割を果たします。

IRを利用して財務分析しよう

IR情報とは、Investor Relations(インベスターリレーションズ)の略で、企業が投資家に向けて経営成績や財務状況などの業績に関わる情報を発信しているものです。

IR情報に記載されている内容は膨大であり、ものすごく見にくいのですが、ポイントさえ分かれば、記載されている情報は投資先の判断をする上で、最適な材料となるはずです。

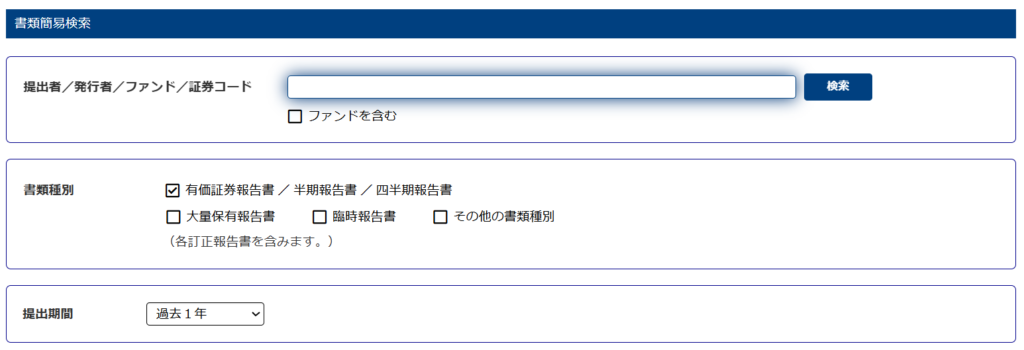

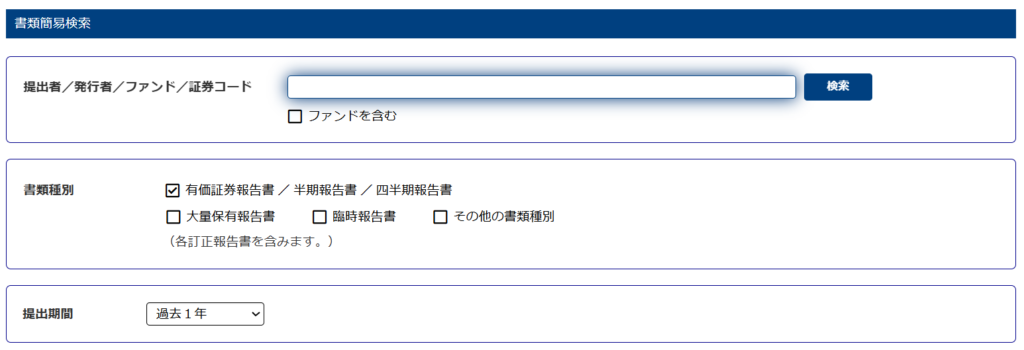

IR情報は、EDINET(エディネット)などの有価証券報告書などを閲覧できるサイトから入手することができます。

「書類簡易検索」から企業名を入力し、「書類種別」で「有価証券報告書」にチェックを入れ、「提出期間」を入力し、検索するだけで閲覧できます。

就活サイトや企業研究サイト等で得られる資本や売上といった情報は、一次情報ではなく、企業ホームページやIR情報から引用されているものであるため、IR情報こそが真の一次情報と言えます。

是非、エディネットを活用して信頼性の高い企業の情報を入手してください。

分析上の注意点

会計方針の企業間差異

会計方針とは、「財務諸表の作成にあたって採用した会計処理の原則及び手続」のことです。

会計方針の例

- 有価証券の評価基準及び評価方法

- 棚卸資産の評価基準及び評価方法

- 固定資産の減価償却方法

- 繰延資産の処理方法

- 外貨建資産・負債の本邦通貨への換算基準

- 引当金の計上基準

- 費用・収益の計上基準

現行の会計制度では、1つの事象に対し、複数の会計処理方法が認められています。

このため、同じ事象が生じた場合でも、採用する会計処理方法が異なれば、財務諸表の数値に差異が生まれるのです。

また、日本基準なのかIFAS(国際会計基準)を採用しているのかでも差異が生まれます。

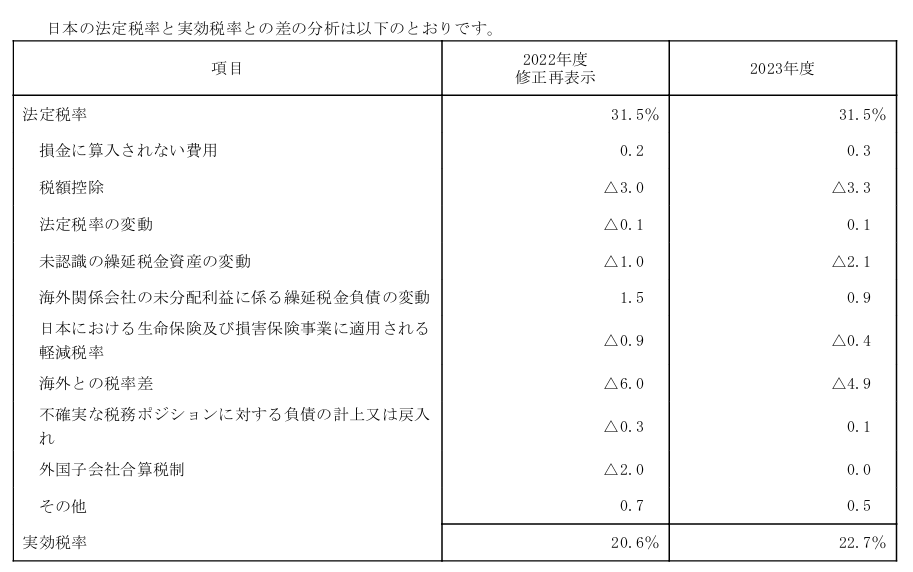

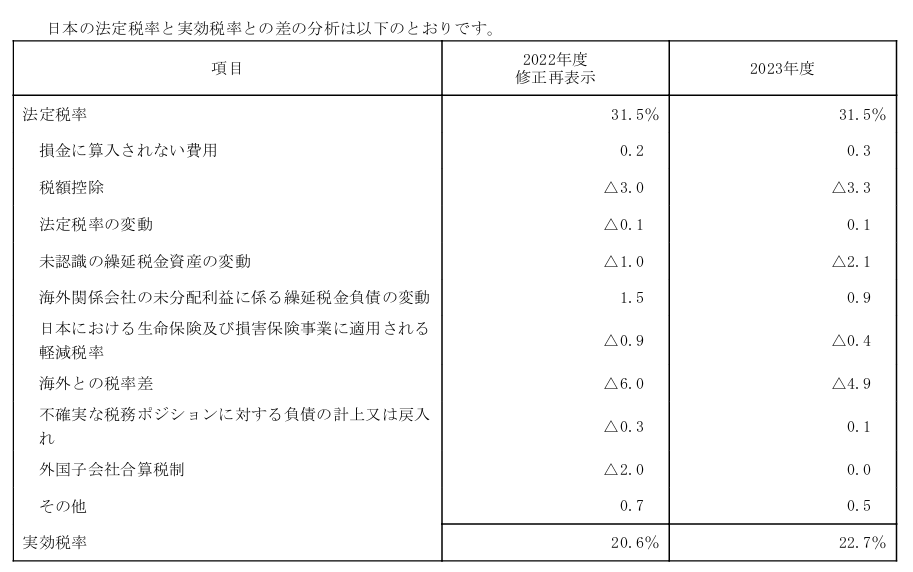

日本基準とIFASの際の調整額

その差異を調整するための情報が不十分の場合、算出された財務指標で判断するしかありません。

定性的判断の加味

財務諸表の数値をもとに算定された財務指標での判断は、定量的判断と言われ、反対に、数値によって表現されない定性的情報をもとに判断することを定性的判断と言います。

定性的情報には、事業内容、経営者の資質、経営理念、顧客、調達先、競合他社、研究開発など挙げられます。

例えば、研究開発に熱心に取り組んでいる企業が特許を取得すれば、将来の利益の増加がもたらされますが、財務諸表に反映されるのは先のことです。

このように、財務諸表の数値をもとに判断していく定量的分析のタイミングの遅れを、定性的情報でカバーすることができるのです。

医薬品業界なんかは、特許がビジネスに強力に作用している業界だよね。

研究開発を通して新薬を開発することで、他社に対してビジネス上の優位を確立しているからね。

しかし、定性的情報は挙げていけばキリがなく、過大評価しすぎては、評価に主観が介入し、客観性がなくなるため注意が必要です。

財務諸表の分析方法

時系列比較

時系列比較とは、当期の財務数値を、過年度の数値と比較する手法です。

投資者は、その株式をいつまで保有するのかの判断を、財務数値の推移をもとに行うことがあります。

時系列で比較することは、「売買のタイミングを決定」する時に有効な分析手法です。

時系列比較すると業績の変動は必ずありますが、株式の売買のタイミングを決定するには、その変動要因を見極めることが大切になってきます。

業績の変動要因

- 景気後退

- 産業構造の変化による衰退

景気後退によるものであれば、景気回復に伴い業績も回復していきますが、産業構造の変化による原因の場合は、同じような経営努力を続けても回復を期待することは難しいでしょう。

昭和は「農業国から、工業化へ」産業構造の変化、最近では「AI」へ変化しつつあるよね。

時系列比較は、業績の変動が「何による原因なのか」を自分なりに分析する必要があるってことだね。

企業間比較

同時点における他企業との比較することを、企業間比較といいます。

この方法は、多数の銘柄を比較することで、どの銘柄をポートフォリオに含めるかを決定するために必要な分析手法になります。

この方法では、景気や産業構造の変化などの外部環境要因の影響が企業間でほぼ同一のため、その影響を考えずに比較できます。

業種ごとに指標の平均値も違うため、同じ業種同士を比較しなければならないという点に注意が必要です。

財務諸表分析の5つの視点

経済ニュースでよく聞く言葉に「ファンダメンタルズ」というものがあります。

企業におけるファンダメンタルズとは、経済活動状況を示す基礎的な要因のことで、「経済的な基礎条件」と言われています。

ファンダメンタルズを分析することで、株価などの動向を予想することができるのです。

投資者の視点から財務諸表の分析は行う場合、最も基本的な視点

- 収益性

- 生産性

- 不確実性

- 安全性

- 成長性

収益性

収益性は、営利目的の達成度を測る尺度として最も本質的かつ重要な指標になります。

収益性の分析にはよく「資本利益率」が用いられます。

つまり、投下した資本からどれだけの利益が生み出されたかを見るため、資本の利用効率を測定します。

指標の数値が高ければ高いほど収益性に優れていることを示すため、金融機関や投資家などからの資金調達もしやすくなるでしょう。

収益性分析の主な指標

- ROIC(ロイック)

- ROA

- ROE

- 売上高当期純利益率

- 総資産回転率

などが挙げられます。

生産性

企業は、基本的には営利目的で存在していますが、同時に、財貨やサービスの供給という社会的機能も果たしています。

この観点から、企業が新たに生み出した付加価値に焦点を当てて「生産性」の分析も必要になってきます。

付加価値とは、企業内部で生み出された価値のことです。

収益性の分析対象となった「利益」は、付加価値のほんの一部でしかないため、収益性分析を補完するためにも生産性を分析する必要があるのです。

例えば、企業を株主だけの所有物だと理解して株主の利益を優先した結果、付加価値を人件費でなく配当や留保利益に分配してしまった場合、従業員の勤労意欲を損ないやすく、長期的な企業の存続に繋がらない恐れがあります。

つまり、収益性の背後にある生産性の分析をすることで、付加価値の分配割合は適性に行われているのか観察することができるのです。

生産性を分析することで、人材や設備などの内部で価値を生み出すもととなる経営資源を、効果的に活用できているかを判断しやすくなります。

生産性分析の主な指標

- 付加価値率

- 一人当たり人件費

- 労働生産性

- 労働分配率

などが挙げられます。

安全性

安全性分析は、企業の倒産リスクを分析するものです。

銀行などの債権者にとっては、収益性よりも「倒産のリスク」を重視しなければいけません。

安全性分析をすることで、債務不履行により資金が回収できなかったという事態を避けることができます。

安全性が低い企業は、金融機関の融資を受けられなかったり、社債を発行しても売れなかったりする事態も想定されます。

資金繰りがより苦しくなるおそれもあるため、対策を講じる必要があるといえます。

安全性分析の主な指標

- 流動比率

- 当座比率

- 負債比率

- 自己資本比率

- 固定長期適合比率

などが挙げられます。

不確実性

企業には業績の予想が変動するリスクがあります。

不確実性分析は、業績変動の山が激しい企業と小さい企業を見極めるための分析です。

業績の山が激しい企業ほど倒産のリスクが高まる一方で、利益が一気に増える可能性も秘めていますから、上記で解説した安全性分析は、不確実性という大きな枠組みの中で分析する必要があるのです。

不確実性分析をすることで、企業がどれだけリスクをとって経営しているのかが分かります。

不確実性分析の主な指標

- 損益分岐点売上高

- 安全余裕率

- 営業(経営)レバレッジ係数

- 財務レバレッジ

などが挙げられます。

成長性

成長性とは、一定期間の経営拡大の度合いや今後の可能性を指します。

成長性分析は以下のいずれかの観点に立って行います。

- 経営者

- 既存株主

経営者にとっての成長性とは、新株発行による資金調達や他企業による買収などにより、企業規模を拡大し、当期純利益を増加させることです。

一方で、既存株主にとっての成長性とは、”一株当たりの利益の増加”です。

増資や買収によって利益を上げても、新規株主が現れるため、一株当たりの利益は必ずしも増加するとは限りません。

このように、経営者にとっての企業の成長と、既存株主にとっての企業の成長は分けて考えなければならないのです。

我々投資者が企業分析する時は、株主にとっての成長性を分析する必要があります。

成長性分析の主な指標

- EPS

- BPS

- サステナブル成長率

- 配当性向

などが挙げられます。

最後に:財務分析には簿記の知識は不可欠

簿記は財務分析の基本です。

もし簿記1級レベルの知識があれば、財務分析の知識を深く理解できるかと思います。

今まで「簿記検定を受けてきたけど何の役にも立っていない」という方は、是非、今回紹介した財務諸表分析の基本を応用して企業分析をされてください。

最後までご覧いただきありがとうございます!

コメント